我跟踪的Bond ETF现状 Nerazzurri2022-10-19 23:57:38

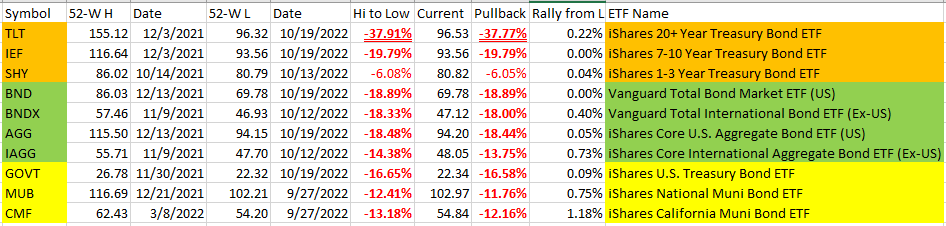

我本人不买卖任何bond,但是也有一个bond etf wachlist,因为债券持有者都是大的金融机构甚至政府,作为低风险的金融蓄水池,债券的震荡会极大地影响股市的表现。债券市场不稳定,金融市场不可能稳定。今年以来各种债券跌跌不休,今天又有TLT, IEF,BND以及AGG四只bond etf创造了新低。

我的bond etf wach list中,有三大类:

第一类是美国的国债with various maturity time,长债TLT(20年),中债IEF(7-10年),短债(1-3年)。长债跌幅最大(-37.91%),中债次之(-19.79%), 短债还好(-6.08%)。但是一个触目惊心的事实是短债etf SHY 在20年前的2002年发行的时候,估值是86.8,今天收80.82,价格比20年前还要低7%。这可是号称safe haven的债券啊。相当于存了100块在银行,利息和通膨抵消,20年后只值93块。03年的时候,AAPL是$0.38 per share, 即使是SPY,也就$100左右。

第二类是Investment Grade Bond(US)和(ex-US)之间的比较。BND是focus on北美市场的investment grade bonds,是市值最大的Bond ETF,今年的跌幅为-18.89%,相对应的BNDX是排除US以外其他国家的investment grade的bond etf,今年的跌幅为-18.00%. 大哥别笑二哥,彼此彼此。另外一组是AGG vs IAGG,AGG是以美国为主,今年的跌幅为-18.44%,IAGG是以美国以外的发达国家Bond ETF,今年的跌幅为-13.75%;就抗跌能力而言,IAGG优于AGG。

第三类是美国的各个级别的债券,包括国家国债(GOVT),美国的各州市地方债(MUB),以及加州的地方债(CMF)。GOVT的跌幅为-16.58%,大大高于州市地方债MUB和加州地方债。考虑到国债最突出的特点是信用,美国的国家信用还不如美国的地方信用,这很让人无语。

我对债券市场不是很熟,我试图给出我的理解:

第一类是美国的国债with various maturity time,我的解读是bond market has priced in recession,而且是比较严重的那种,所以短债比长债好,长债极其不被看好。

第二类:Investment Grade Bond(US)和(ex-US)之间的比较而言,大家都不好。这和美元指数强劲的现象有所偏离。我的解读是虽然很多美元回流到了美国,但是并没有大量买美国债券,目前而言,US和ex-US的债券面临相同的卖压,大家日子都不好过。

第三类:美国的国家国债和各州市地方债的比较而言,国家国债比各州市地方债更不如。这大概是由于Fed在QT,需要卖出国家国债但不涉及地方债,所以美国的国家国债面临着更大的卖压。

总之,债券市场正在面临着很大的压力。如果债券市场不稳定,股市不大可能稳定。